Introduzione

Ciao a tutti e benvenuti in questo nuovo video. Da dove si parte per sviluppare un trading system e quali sono i metodi di ricerca più efficaci per l’ideazione di una buona strategia?

Io sono Davide Tagliabue, uno dei coach alla Unger Academy, e in questo video volevo mostrarvi uno spunto per stuzzicare la vostra curiosità e darvi qualche idea sulla creazione dei vostri trading system.

Abbiamo già parlato in alcuni precedenti video su questo canale dell’importanza di seguire le caratteristiche principali dello strumento sul quale vogliamo andare a costruire una strategia.

Sappiamo anche che le materie prime, e i metalli per esempio, si prestano bene a logiche di breakout.

È risaputo infatti che comprare e vendere rispettivamente al massimo e minimo della sessione precedente è conveniente per materie prime come l’oro ad esempio.

Ma avete mai provato ad applicare lo stesso concetto ad un timeframe differente?

Non mi riferisco ad un Donchian Channel, che è un canale costruito seguendo i valori di massimo massimo e minimo minimo a N periodi, bensì alla ricerca di valori in qualche modo analoghi a quelli utilizzati per le sessioni precedenti, ma che ci portano ugualmente ad avere vantaggi statistici.

Qui potete vedere… Ho caricato 6 chart differenti con all’interno la stessa identica strategia che tra poco vi mostrerò.

Sono tutti chart sul Gold e tutti a 5 minuti. Ho utilizzato questo doppio chart per effettuare i calcoli sul timeframe qui in basso ma lasciare comunque i trade sul time frame più piccolo a 5 minuti per avere una definizione maggiore dell’andamento dei trade.

E anche per evitare di incappare in qualche errorino che potrebbe succedere durante il backtest.

Dicevamo, quindi abbiamo 6 chart. Il primo con un data2 a 60 minuti.

Poi ne abbiamo un altro a 120 minuti. Uno a 480 minuti. Uno a 960.

Dopodiché abbiamo i time frame daily e a due giorni.

La strategia di partenza

Il codice è esattamente lo stesso per tutti i 6 chart, come vi dicevo, ed è semplicemente questo.

Abbiamo un "if true", ovvero fai sempre questa cosa qui: compra alla prossima barra al massimo del data2 con un ordine stop e vendi al minimo del data2 alla prossima barra con un ordine di stop.

Questo cosa vuol dire? Vuol dire che, per quanto riguarda il grafico qui in basso, quindi con un timeframe daily, noi andremo a tutti gli effetti ad acquistare o a vendere alla rottura del prezzo della sessione precedente.

Un “day” sta proprio a significare “una sessione” in questo caso.

Quindi ad esempio qui andiamo short su un livello che coincide sul minimo della sessione precedente, per poi andare long, ad esempio, sul livello che coincide col massimo appunto della sessione precedente.

Partiamo proprio da questo risultato, che è il più classico, il più tipico.

Sul Gold i risultati diciamo che sono abbastanza buoni, nel senso che con due righe di codice, senza considerare questa condizione che è sempre vera, abbiamo 1400 trade con oltre 100$ di average trade.

Non sono ancora propriamente sufficienti per coprire i costi di slippage e commissioni ma comunque è un bellissimo punto di partenza.

E io appunto mi sono chiesto che cosa succederebbe se noi andassimo ad applicare lo stesso identico concetto ad altri time frame.

A due giorni, per esempio, andiamo a vedere i risultati. Ad esempio peggiorano un po’. Si fanno ovviamente meno trade perché ci sono meno barre al data2.

Abbiamo 70$ di average trade e anche l’equity line, ve lo garantisco, è abbastanza bruttina, vedete, soprattutto nell’ultima parte.

Andando poi a vedere l’estremo opposto, quindi su un chart a 60 minuti, vi faccio vedere il risultato.

E si ottiene un qualcosa di veramente pessimo. Vedendo quest’equity a uno potrebbe venire in mente di fare esattamente l’opposto, ma vi garantisco che anche facendo l’opposto il risultato è comunque pessimo.

Rimangono poi però dei time frame, questo a 480 minuti e anche questo a 960 minuti, in cui i risultati comunque sono abbastanza buoni.

Vedete ad esempio sul 960 minuti abbiamo circa tre barre a sessione invece che una barra a sessione.

Abbiamo un average trade piuttosto basso ma comunque i trade sono parecchi, 3200. E addirittura quasi il doppio, 4800, per quanto riguarda l’equity a 480 minuti.

Vedete che l’equity a 480 minuti comunque sale. Vabbè, è molto piatta qui. È andata molto bene nella prima parte del 2011. È normale pensare a questo su questo sottostante, che ha avuto un anno parecchio fortunato nel 2011. Ma comunque l’equity è buona.

Rimarrei appunto su questo time frame a 480 minuti per provare ad aggiungere una condizione.

Ricordo che partiamo da una condizione diversa rispetto a quella vista con il time frame daily al data2, in quanto abbiamo 4800 trade rispetto ai 1300 di prima, no?

Quindi diventa anche più facile cercare di filtrare i trade che sono diciamo i meno profittevoli, i meno efficienti.

Filtro sulla volatilità

Chi ha già visto i video qui alla Unger Academy sa che uno dei filtri migliori e più efficaci, nonché uno dei più semplici per cercare di far andare le strategie a breakout – non si tratta naturalmente di overfitting ma di seguire le logiche di mercato – è quello di andare ad applicare una sorta di, chiamiamolo, "daily factor".

In questo caso sarebbe un fattore, che vi ho scritto qui, applicato alle barre a 480 minuti.

Semplicemente vado a dire che il body dell’ultima barra a 480 minuti deve essere inferiore al range della stessa barra di almeno la metà.

Quindi il body deve essere inferiore alla metà del range dell’ultima barra a 480 minuti, di questo stiamo parlando.

Se così fosse, entro long e short agli estremi di tale barra.

Proviamo ad applicare questo concetto e andiamo a vedere il risultato sul grafico a 480 minuti ad esempio.

Ve lo mostro. Abbiamo diminuito il numero di trade, siamo passati da 4800 a 3400.

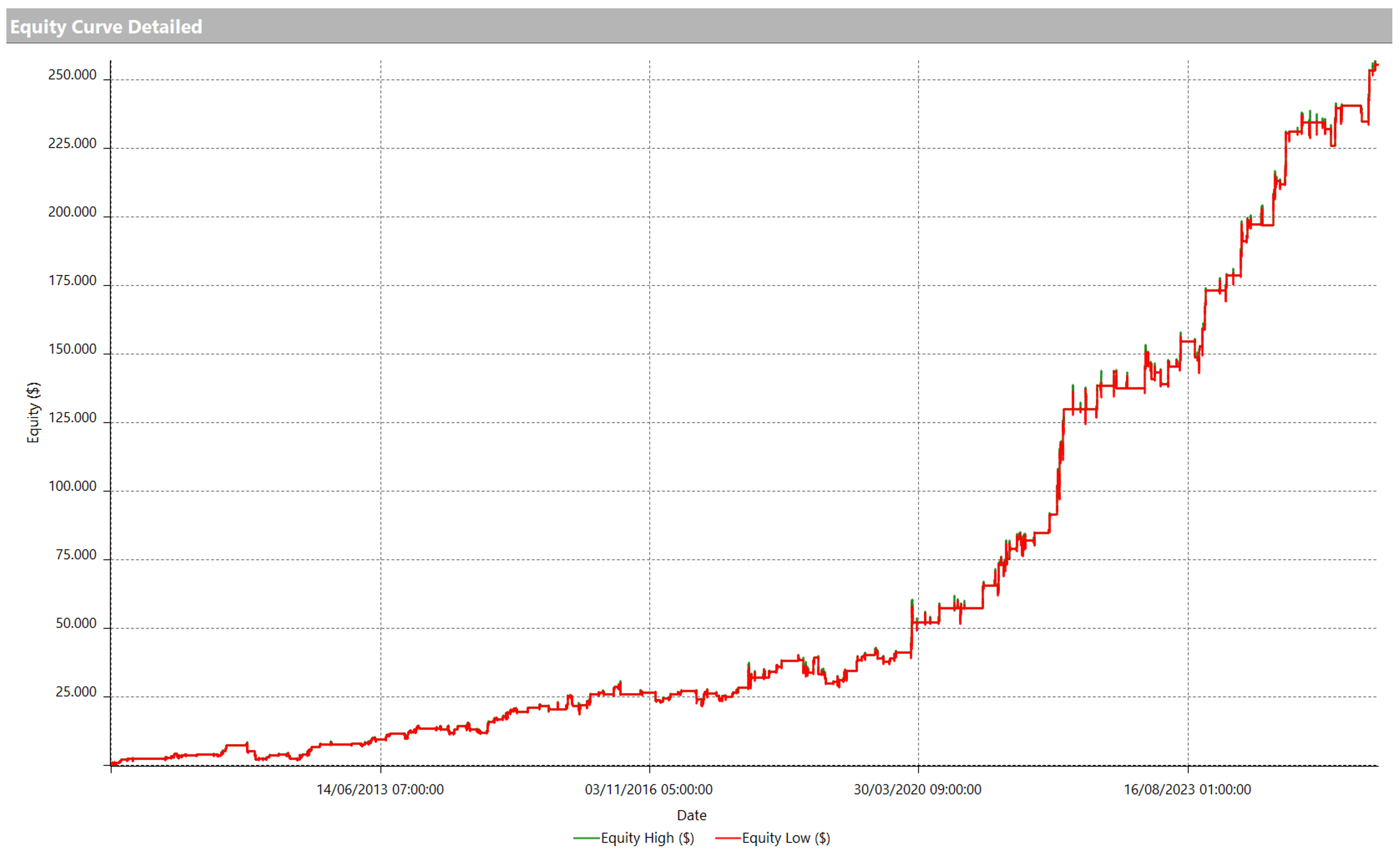

L’average trade è già più che raddoppiato. È a 72 e vedete che l’equity già comincia a diventare molto buona. Laddove prima era piatta, adesso comincia a crescere.

Quindi questo spunto operativo che volevo lasciarvi è appunto di partire con delle logiche semplicissime e di andarle ad applicare a più time frame.

Abbiamo visto che applicare questa logica ad un time frame orario porta solo a danni. Aggiungere questa condizione non fa nulla. Il sistema perdeva prima, perde anche adesso. È un sistema perdente sul time frame orario.

A time frame giornaliero funziona. È un average trade molto capiente ma con pochi trade. Quindi 1000-1300 e già da qui dovremmo iniziare a filtrarlo.

Ci sono però delle vie di mezzo molto interessanti come questa qua, a 480 minuti.

Conclusioni

E quindi l’invito che volevo lasciarvi è proprio quello di cercare di sfruttare tutte le peculiarità del mercato, anche andando a vedere quale potrebbe essere il miglior time frame sul quale operare.

Ricordatevi però: sempre con regole semplici come quelle che avete visto in questo video.

Se poi avete bisogno di aiuto per iniziare ad investire sui mercati in maniera sistematica come facciamo noi, allora vi consiglio di cliccare al link che trovate qui sotto.

Il link vi porterà ad una pagina dove troverete delle risorse molto utili. Da lì infatti potrete registrarvi ad una presentazione gratuita di Andrea Unger oppure ottenere il nostro libro best seller, "Il Metodo Unger", coprendo solo le spese di spedizione. Si può anche prenotare, volendo, una call con un membro del nostro team per ottenere una consulenza strategica gratuita.

Vi ricordo infine di registrarvi al canale se non l’avete ancora fatto, così sarete prontamente avvisati all’uscita di nuovi contenuti e di nuovi video.

Noi ci vediamo alla prossima. Un saluto e a presto.