Sempre più trader stanno abbandonando l’operatività discrezionale a favore di quella algoritmica. Ma perché il trading algoritmico è così vantaggioso? In questa guida cercheremo di fornirti una panoramica sintetica sulle caratteristiche, sul funzionamento e sui vantaggi principali dell’approccio algoritmico. In più, ti mostreremo come partire da zero, creando un sistema molto semplice per inviare degli ordini in maniera automatica sul Mini S&P500.

Cos’è il trading algoritmico

Il trading algoritmico, o semplicemente “algo trading”, è una tipologia di trading in cui, come suggerisce il nome, le istruzioni della strategia vengono codificate tramite un algoritmo. Si tratta di un tipo di trading che viene anche definito “quantitativo” o “sistematico” poiché l’esecuzione degli ordini avviene in maniera automatica tramite sistemi e codici computerizzati (i cosiddetti “trading system”).

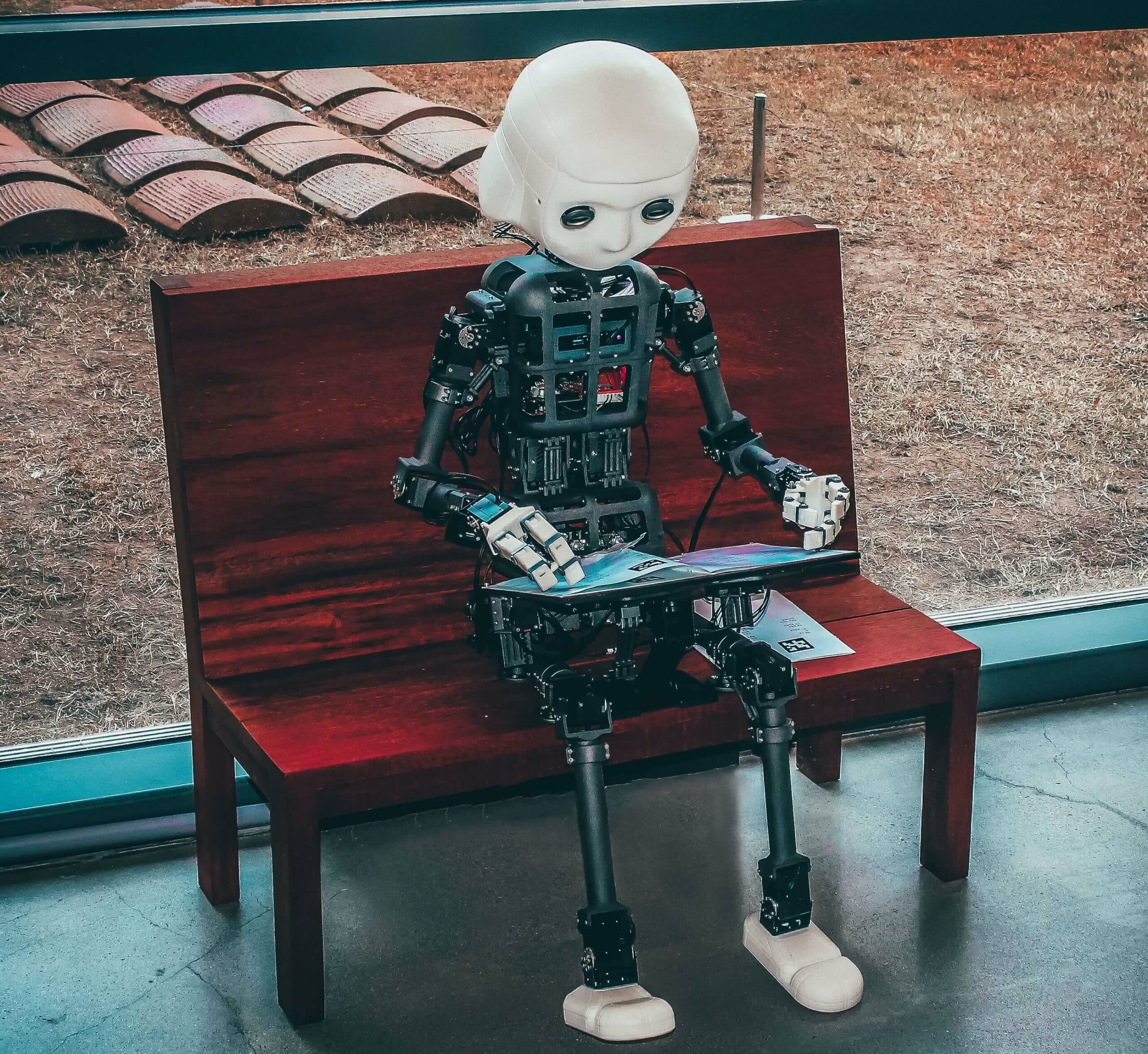

In questo approccio, l’operatività quotidiana è delegata quasi interamente alla macchina che esegue le istruzioni codificate dal trader.

Possiamo immaginare un trader sistematico come un comandante che imposta e supervisiona un aereo su cui ha inserito il pilota automatico. Ovviamente, le conoscenze e competenze del comandante sono fondamentali per impostare correttamente la rotta e l’andamento dell’aereo, così come è fondamentale che un trader abbia la formazione giusta per sviluppare e gestire correttamente i propri trading system.

Come funziona il trading algoritmico

Il trading algoritmico si basa su codici e sistemi chiamati “trading system”.

Un trading system è un insieme di regole che stabiliscono quando e quali ordini mandare a mercato per aprire o chiudere una posizione sulla base di precisi parametri (ad esempio i pattern di prezzo) preimpostati dal trader.

Nel momento in cui le condizioni specifiche di un mercato soddisfano i criteri predefiniti, gli algoritmi eseguono automaticamente l’ordine di acquisto/vendita senza che il trader debba stare H24 davanti allo schermo.

Come è facile intuire, ciò aumenta notevolmente la possibilità di operare su uno svariato numero di mercati, anche contemporaneamente, e riduce, al contempo la stanchezza, lo stress e l’errore umano.

Il trading algoritmico consente infatti di aumentare significativamente la diversificazione del proprio portafoglio, cosa molto più complessa per un trader discrezionale.

Ovviamente, in questo approccio la scelta del software è essenziale per la buona riuscita della propria strategia di trading. Se non sai come fare, qui puoi capire come scegliere e come installare da zero il software più adatto a te.

Perché fare trading algoritmico: 7 vantaggi rispetto all’operatività discrezionale

Diversamente dal trading discrezionale, quello algoritmico offre numerosi vantaggi, tra cui:

-

1. Libera il trader dalla schiavitù del monitor: un trader discrezionale è costretto a stare ore davanti ad un monitor, il che comporta fatica fisica e mentale. Nel trading algoritmico, invece, la parte operativa è demandata alla macchina.

-

2. Riduce l’errore umano: stress, stanchezza e distrazione possono portare il trader discrezionale a commettere errori spesso anche gravi. L’operatività algoritmica, invece, se eseguita in modo corretto riduce notevolmente le possibilità di errore e consente un migliore money e risk management.

-

3. Ha un minor impatto emotivo: il trader discrezionale agisce e reagisce in tempo reale agli stimoli del mercato, prendendo decisioni istintive, spesso dettate dalla paura o dall’avidità. Al contrario, nell’operatività algoritmica tutto viene pianificato a priori, il che consente una migliore esecuzione del piano di trading.

-

4. È oggettivo, quantificabile e codificabile: l’operatività discrezionale si basa sull’istinto del singolo trader, dunque non può essere tradotta in regole. Al contrario, l’operatività algoritmica è oggettiva, quantificabile e codificabile in una serie di ordini eseguibili dalla macchina.

-

5. È estendibile: il trading algoritmico si basa su un metodo scientifico che può essere applicato a mercati e timeframe diversi.

-

6. È trasmissibile: mentre il trading discrezionale si basa sull’intuito e sul talento personale del singolo trader (doti che non possono essere “trasferite”), l’approccio algoritmico si basa su un metodo che può essere insegnato, trasmesso e appreso.

-

7. È testabile: le strategie sistematiche si basano su un metodo che può essere testato e verificato, mentre l’operatività discrezionale non può essere testata.

Tipologie principali di trading system

Le principali famiglie di trading system includono:

-

Trend following: questa tipologia di sistemi sfrutta la forza /debolezza di un mercato e consiste nel cavalcare un trend in atto, come un surfista fa con un’onda. Nel trend following si segue la direzione che il mercato ha iniziato a prendere, rialzista o ribassista che sia, e si cerca di sfruttare il più possibile il movimento del mercato.

-

Controtrend / Reversal: in questi sistemi si entra contro la direzione del mercato, ipotizzando un’inversione del trend.

-

Bias: sistemi che si basano su statistiche e dati storici e sfruttano determinati comportamenti ripetitivi di uno strumento finanziario. I sistemi bias sono particolarmente adatti a mercati come quello delle commodity che risentono molto della stagionalità.

-

Swing Trading: in questo tipo di sistemi si cerca di sfruttare i movimenti “elastici” del mercato. Individuato un determinato movimento, cioè, si ipotizza uno spostamento (in termini tecnici un “pullback”) e poi un ritorno verso la direzione iniziale. Questo tipo di sistemi si applica molto bene a mercati estremamente volatili.

Quali Piattaforme usare per fare trading algoritmico?

Esistono diverse piattaforme per creare trading system, ognuna con aspetti e funzionalità diverse. La scelta, dunque, dipende dagli obiettivi, dalle caratteristiche e dalle esigenze di ogni singolo trader.

Ecco le principali:

-

MultiCharts: è facile da programmare, ottimo nella gestione real time e consente di scegliere diversi broker.

-

TradeStation: ha un ampio storico con dati propri, è facile da programmare e ha una community ampia. Non copre, però, tutti i mercati.

-

Pro Real Time: ha un linguaggio di programmazione molto semplice, una community ampia, ed è facilmente accessibile online. Ad oggi, però, non consente di importare dati esterni.

-

Python: veloce ed economico. Non nasce però per il trading e il linguaggio di programmazione può risultare complesso.

Nel video seguente, il nostro coach Davide Tagliabue ti spiega come configurare e far comunicare tra loro TradeStation, MultiCharts e la TWS di Interactive Brokers. In più ti mostra tutti i passaggi per mettere a mercato un trading system automatico sul Mini S&P tramite un codice semplicissimo. Da non perdere!

Conclusione

Il trading algoritmico rappresenta un approccio scientifico al trading. Esso si basa sull’uso di precisi algoritmi che codificano le istruzioni immesse dal trader e inviano automaticamente gli ordini al mercato.

In questo modo, il trader non è costretto a stare H24 davanti ad uno schermo come avviene nell’operatività discrezionale. Grazie al trading algoritmico è possibile operare simultaneamente su una moltitudine di mercati, con approcci, logiche e timeframe diversi, il che permette di migliorare notevolmente la diversificazione del proprio portafoglio e il proprio risk management.