In questo articolo vedremo in dettaglio cosa sono le Bande di Bollinger, come si calcolano, in che tipi di strategie si utilizzano e che genere di risultati possiamo aspettarci di ottenere utilizzandole nel trading sistematico.

Teoria e storia delle Bande di Bollinger

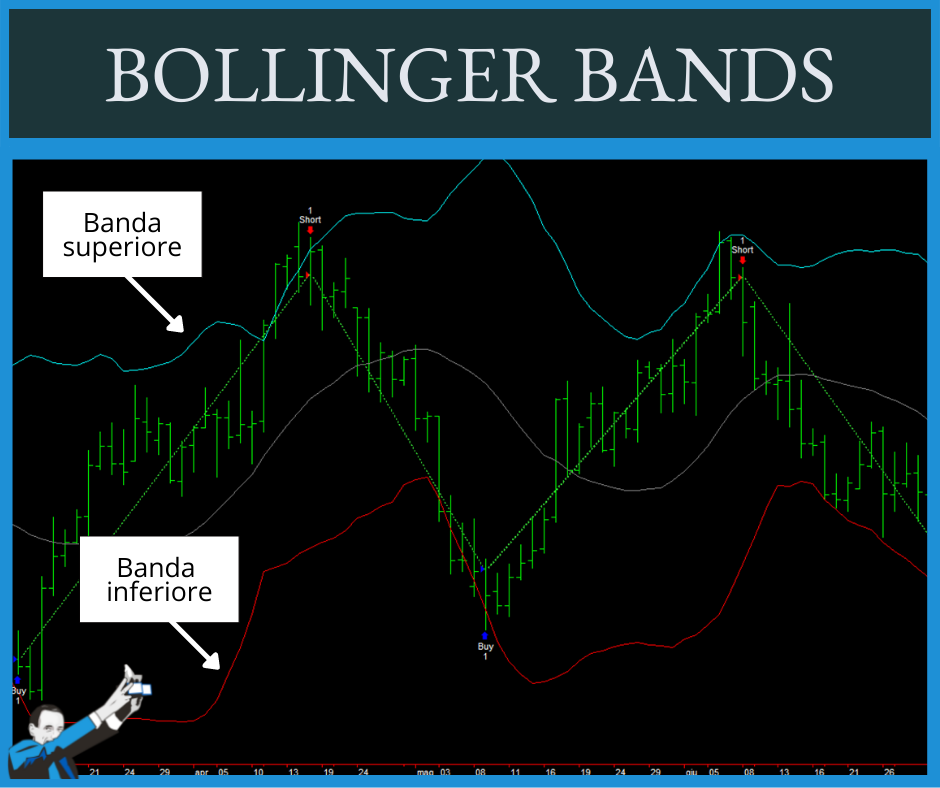

Le bande di Bollinger sono un indicatore di analisi tecnica composto da più linee di tendenza tracciate a due deviazioni standard (sia positive che negative) dalla media mobile semplice del prezzo di un asset.

Essenzialmente, le bande di Bollinger rappresentano un indicatore di volatilità che misura i punti di massimo o di minimo relativi del prezzo di un asset rispetto al movimento di prezzo precedente.

La volatilità media viene misurata attraverso la deviazione standard (o scarto quadratico medio), che è un indice di dispersione che racchiude dei dati al suo interno (nel caso del trading sono i prezzi di borsa). Di norma le bande di Bollinger vengono proposte a 20 periodi, con due deviazioni standard. All’aumentare dunque della volatilità queste bande tenderanno ad allargarsi, mentre in regime di bassa volatilità le vedremo restringersi.

Le Bande di Bollinger sono state sviluppate da John Bollinger. Lo strumento è stato inizialmente sviluppato per il trading di azioni ma nel corso degli anni ha dimostrato di funzionare bene anche in altri mercati finanziari come per esempio il Forex.

Le Bande di Bollinger vengono utilizzate per generare segnali di ingresso a mercato long o short basati sui movimenti di prezzo di un sottostante.

Calcolo delle Bande di Bollinger

Per calcolare le Bande di Bollinger, il primo passo è quello di calcolare la media mobile semplice (SMA, dall’inglese simple moving average) dello strumento finanziario in esame. Di solito si considera una SMA a 20 giorni. La SMA può essere calcolata dividendo la media o la somma dei prezzi di chiusura per il numero di periodi.

Le due bande, superiore e inferiore, vengono poi compensate moltiplicando la deviazione standard per due. La deviazione standard misura la volatilità che determina quanto sono diffusi i dati. Utilizzando la seconda deviazione standard si stima che circa il 95% dei prezzi di chiusura saranno all’interno dei fasci delle Bande di Bollinger.

Proprio per questo, ogni volta che il prezzo è scambiato al di sopra della banda superiore (Upper Band), allora l’asset si definisce ipercomprato rispetto al recente comportamento dei prezzi. Viceversa, se il prezzo è scambiato al di sotto della banda inferiore (Lower Band), allora l’asset è ipervenduto. In queste fasi sarà dunque lecito aspettarsi un ritorno dei prezzi verso la loro media.

Strategie per il trading sistematico utilizzando le Bande di Bollinger

Come detto, le Bande di Bollinger possono aiutarci a determinare i livelli di ipercomprato e ipervenduto. Possiamo usare questo strumento in diversi modi all’interno dei nostri sistemi di trading, e nel video che trovi qui sotto un nostro coach mostra un’applicazione pratica.

Si tratta nello specifico di una strategia di tipo reversal, cioè una situazione in cui i prezzi tendono sempre a ritornare verso un valore medio. Se vuoi saltare la parte teorica introduttiva, allora comincia a guardare il video dal minuto 3:25.

Come mostrato nel video, nello script utilizzato dal nostro coach vediamo che prima di comprare il sistema aspetta che una close chiuda sopra la banda inferiore. Viceversa, la strategia tenta un ingresso short quando la close chiude sotto la banda superiore, quindi a seguito di un’uscita sopra le Bande di Bollinger e un rientro all’interno delle stesse.

Esempio di pattern reversal sulle Bande di Bollinger

I risultati sembrano a prima vista molto buoni, ma ad un’analisi più attenta emerge una realtà meno entusiasmante. Tuttavia, adottando il Metodo UngerTM e applicando i filtri corretti, i risultati migliorano nettamente, come puoi vedere a partire dal minuto 10:50 del video.

Un’altra strategia: la Squeeze Strategy con le bande di Bollinger

Le bande di Bollinger possono essere utilizzate anche per monitorare la tipica alternanza tra fasi di compressione e di esplosione della volatilità.

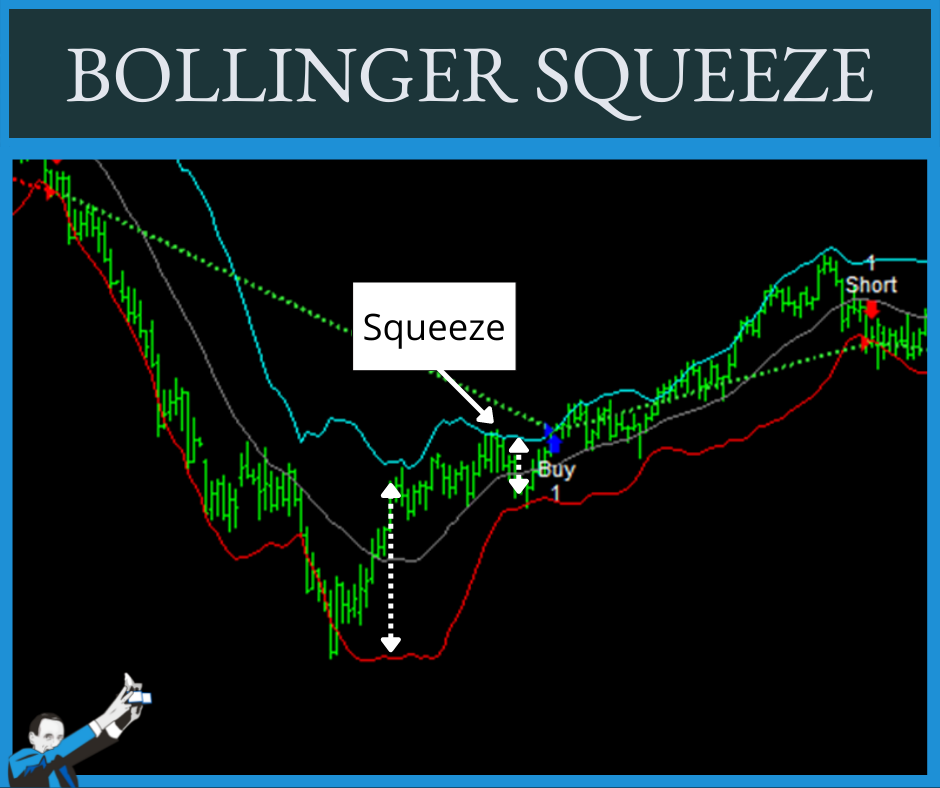

Il cosiddetto “squeeze di Bollinger” è una strategia che genera segnali di ingresso in base alla distanza tra la banda inferiore e quella superiore.

Quando le due bande si allargano siamo in presenza di un’espansione di volatilità mentre quando si restringono (e qui avviene lo “squeeze”) siamo in presenza di una compressione. Dal momento che ad una fase di compressione segue – prima o dopo – un’esplosione, la strategia genera dei segnali di ingresso long o short a determinati livelli.

Il ragionamento di fondo è che nelle fasi di esplosione di volatilità i movimenti di mercato sono più ampi e forti e, di conseguenza, più facili da cavalcare.

Il grafico qui sotto di una coppia forex EUR/USD mostra due esempi di opportunità di squeeze. Per utilizzare efficacemente questa strategia, dovremmo entrare in posizioni long quando il prezzo sale sopra la banda di Bollinger superiore e optare per posizioni short quando il prezzo scende sotto la banda inferiore.

Usare le Bande di Bollinger come trigger per le uscite

A volte è facile concentrarsi maggiormente sul momento giusto per entrare, dimenticandosi che i profitti e le perdite si realizzano quando si chiude una posizione.

E considerando che spesso è difficile individuare il momento migliore per chiudere una posizione (anche per ragioni emotive), una regola valida è progettare le uscite in modo che siano il più possibile semplici da eseguire.

Le Bande di Bollinger possono aiutare da questo punto di vista. Infatti, potremmo sfruttarle per monitorare più facilmente il comportamento di un prezzo, adeguando di conseguenza le nostre posizioni.

Conclusione

Le Bande di Bollinger possono essere un ottimo strumento nell’arsenale di noi trader sistematici. Come tutti gli indicatori, non dovrebbero essere confuse con la pillola magica valida in ogni circostanza, ma piuttosto viste come un valido aiuto per fare un po’ di chiarezza sul comportamento del mercato.

Inoltre abbiamo visto che è possibile migliorare le performance di alcune strategie che utilizzano le Bande di Bollinger, ad esempio applicando i filtri corretti secondo il Metodo UngerTM presentato nel video.

Se vuoi approfondire il discorso sulle Bande di Bollinger, puoi leggere questo articolo in cui parliamo del Bollinger Bandwidth, un indicatore che viene utilizzato per misurare la larghezza delle Bande di Bollinger rendendo così più facile identificare nuovi massimi e minimi.