Intro

Ciao ragazzi, ben trovati. Oggi parliamo della strategia Iron Shark, una strategia in opzioni, per verificare assieme che cosa è successo nel corso del 2022. Quindi un anno abbastanza negativo direi per i mercati, soprattutto per gli indici azionari, e per valutare quindi assieme come si è comportata in out of sample questa strategia.

Bene ragazzi, io sono Francesco Placci, responsabile Ricerca e Sviluppo qui alla Unger Academy, e oggi parliamo della strategia in opzioni Iron Shark.

Cos’è l’Iron Shark?

Ricordo a tutti che si tratta di una strategia delta neutrale che è volta a incassare il passaggio del tempo ed è vega negativa, quindi guadagna da una diminuzione della volatilità.

È stata ideata per lavorare sui mercati azionari, in particolare sul Mini SP 500, che sia future o che sia l’indice, ma può essere anche utilizzata per titoli ad alta capitalizzazione.

Il backtest della strategia Iron Shark

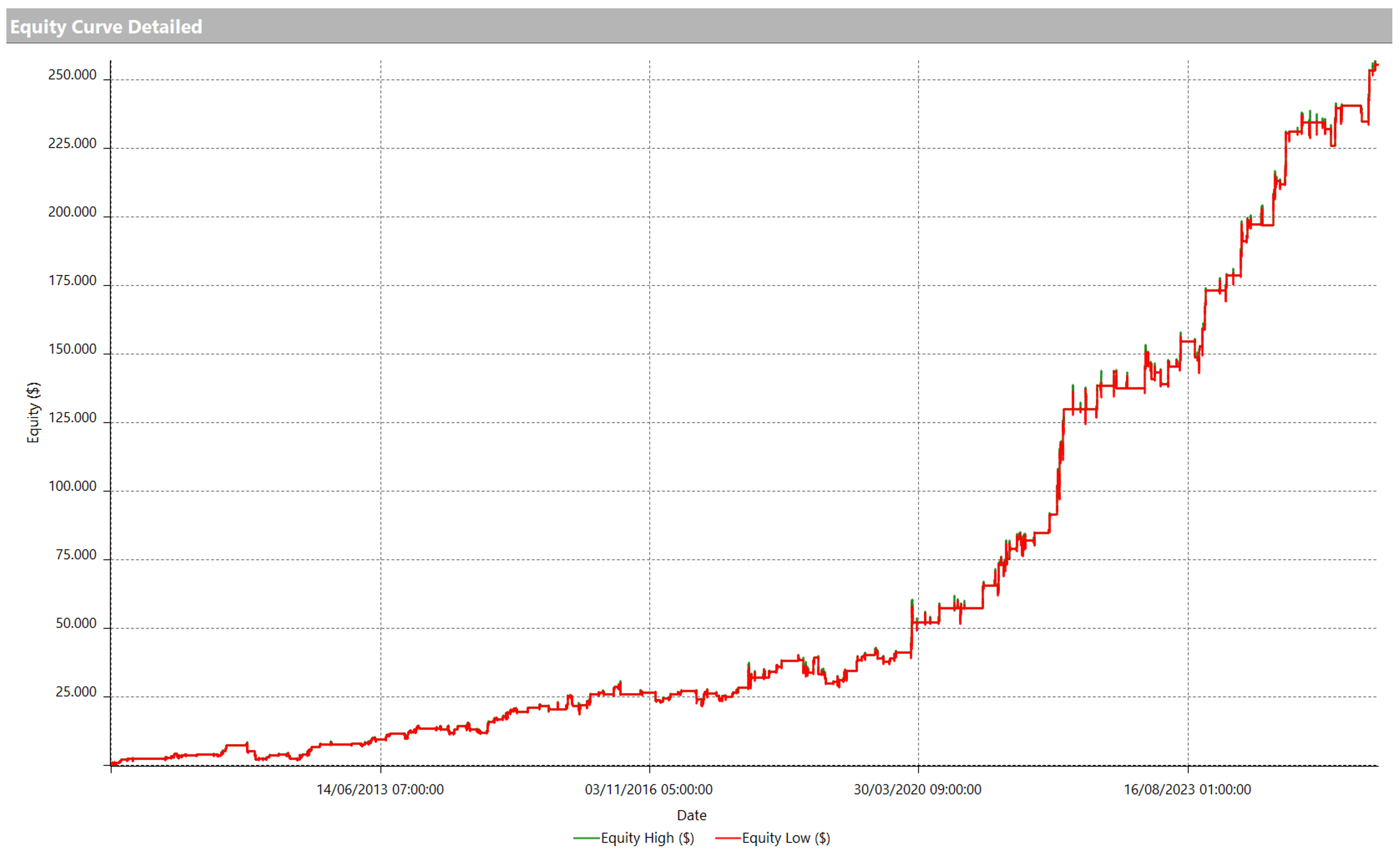

Quindi in giallo vedete l’out of sample della strategia dal suo primo rilascio sino ad oggi.

Quello che già si può notare è che nella fase in sample, come di solito accade, abbiamo una strategia che è molto più lineare rispetto comunque a una fase out of sample che definirei ad ogni modo positiva.

È vero anche che sugli indici abbiamo vissuto un periodo, dal 2010 fino al 2018, molto lineare con pochi crolli di mercato, se non intorno ad agosto del 2015, per poi vedere un mercato che ha iniziato a mostrare segnali di turbolenza.

In particolare mi riferisco a febbraio 2018, il trimestre ottobre-novembre-dicembre sempre dello stesso anno, il Covid e sicuramente anche la fase attuale, che rappresenta uno dei peggiori inizio anno per gli indici azionari.

La particolarità di questa strategia è che al suo interno ha costruito una sorta di meccanismo di protezione contro i cosiddetti "cigni neri", cioè quegli eventi avversi caratterizzati da una brusca caduta del sottostante e al contempo da un’esplosione importante di volatilità implicita che spesso fanno molto male ai venditori di opzioni.

Quindi è una strategia che tende a auto-proteggersi durante i crolli di mercato veramente bruschi.

L’andamento nel 2022

Bene, il 2022 è stato un qualche cosa di particolare perché abbiamo assistito ad un calo dei corsi azionari ma non c’è stata una vera e propria esplosione di volatilità.

Sì, abbiamo visto il Vix a valori anche abbastanza elevati ma non c’è stato nulla di paragonabile, per esempio, al Covid o ad altre occorrenze che abbiamo visto per esempio nel 2018.

E questo è sicuramente uno dei motivi per i quali nel 2022 abbiamo assistito ad un drawdown abbastanza importante della strategia, pari a 8.000$, molto maggiore del massimo drawdown storico visto in passato.

Tutto sommato, però, poiché gli indici azionari mostrano dei ribassi ancora importanti rispetto ad inizio anno, direi che la strategia, che comunque è riuscita a guadagnare e a risollevarsi da questo drawdown, ha fatto abbastanza bene.

È vero che abbiamo visto la fase più negativa per questa strategia, però relazionata all’andamento degli indici direi che si può essere abbastanza soddisfatti del risultato.

Risultato che ad oggi ammonta a circa 2.000$ di guadagno da inizio anno.

Considerate inoltre che per poter tradare questa strategia sull’SPX occorre un margine che, a seconda della volatilità, può variare dai 10.000 ai 15.000$.

Le metriche della strategia

Diamo un’occhiata alle statistiche generali della strategia dalla sua creazione sino ad oggi. Abbiamo un numero di trade pari a 276.

Un net profit pari a 109.000$. Un profit factor dell’2,82 e una percentuale di operazioni profittevoli pari al 75%.

L’average trade delle operazioni vincenti è 816$. Mentre è 866$ per quelle perdenti e ovviamente è un valore negativo, quindi meno 866$, per un valore complessivo di 395$.

Le operazioni vincenti stanno a mercato in media 17 giorni, mentre quelle perdenti stanno a mercato circa 13 giorni.

Come già accennato, il massimo drawdown storico è di 8.165 dollari a operazioni chiuse.

Direi quindi che abbiamo a che fare con numeri interessanti, soprattutto se, come dicevo, li mettiamo in relazione con i margini che i broker richiedono per poter fare trading su questa strategia, ossia 10-15.000$ sulla base del livello di volatilità implicita.

Conclusioni

Qui alla Unger Academy cerchiamo di far parlare i numeri ed è questo il motivo per il quale vi mostriamo dei backtest anche su strategie in opzioni.

Quindi non ci limitiamo a raccontarvi il setup operativo e le varie regole di gestione. Ma è opportuno effettuare un backtest anche per le strategie in opzioni, così come facciamo per i future, per verificare la bontà di una strategia nel passato e nel presente.

E se tra voi c’è qualcuno che è interessato a capire di più del nostro approccio sistematico ai mercati ho qualcosa che fa al caso vostro. Vi lascio il link in descrizione. Si tratta di una presentazione gratuita di Andrea Unger attraverso la quale vi introdurrà al suo metodo di trading, che gli ha consentito di vincere per ben 4 volte il Campionato mondiale di trading con denaro reale.

Potrete inoltre ottenere, coprendo solo le spese di spedizione, il best seller "Il Metodo Unger". Oppure prenotarvi per una consulenza strategica gratuita con uno dei nostri tutor.

Ragazzi, per oggi è tutto.

Vi chiedo di lasciare un Like se il video vi è piaciuto e di iscrivervi al nostro canale.

E vi do appuntamento alla prossima.