Il drawdown è uno degli strumenti più utili per valutare le performance di una strategia di trading o di un portafoglio. Assieme al profitto netto totale (Net profit) e al profitto medio per trade (Average trade), questo valore è infatti fondamentale per capire se una strategia o un portafoglio stanno performando in maniera efficiente.

Il drawdown è molto importante anche in quanto strumento di valutazione del rischio. Alti valori di drawdown possono infatti nascere da un profilo di rischio troppo elevato e quindi da un approccio potenzialmente molto pericoloso.

In questo articolo, ti spieghiamo che cos’è esattamente il drawdown e come interpretare questa metrica quando analizzi le performance di una strategia o di un portafoglio per capire se stai gestendo correttamente il rischio e il capitale.

Non solo! Dal momento che il drawdown può essere limitato attraverso vari accorgimenti, ti illustreremo anche alcuni approcci utili per aiutarti a ridurre in maniera concreta questa metrica e quindi a migliorare le performance delle tue strategie.

Che cos’è il drawdown?

Il drawdown massimo (Max DD) corrisponde alla massima escursione negativa di una strategia all’interno di un periodo di tempo, dove per massima escursione negativa si intende la differenza tra il picco massimo e il picco minimo toccati dalla curva dei profitti di una strategia o portafoglio.

A seconda dei valori utilizzati per calcolare la curva dei profitti si possono avere diverse tipologie di drawdown:

-

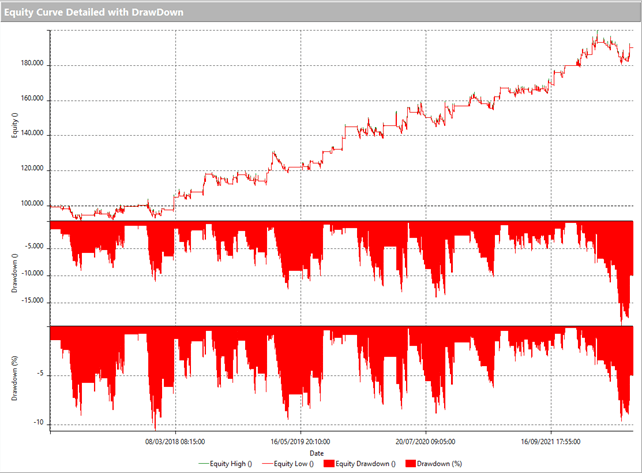

Drawdown massimo Detailed: escursione massima negativa calcolata usando i valori delle posizioni aperte alla close di ogni barra nel periodo considerato.

-

Drawdown massimo Intraday: escursione massima negativa dell’equity calcolata in un determinato giorno di trading.

-

Drawdown Close-to-Close: escursione massima negativa dell’equity calcolata a operazioni chiuse

Solitamente per valutare le performance di una strategia di trading o di un portafoglio di investimenti si utilizza il drawdown massimo perché permette di dare una dimensione del rischio di quella determinata strategia.

Inoltre, il drawdown può essere misurato sia in termini monetari assoluti che in termini percentuali. La differenza tra queste due modalità è semplicemente che nel primo caso il valore di drawdown sarà calcolato in valore assoluto, mentre nel secondo in percentuale sul capitale iniziale settato in partenza.

Normalmente, si preferisce fare riferimento al drawdown in termini assoluti quando si parla di Futures e a quello in percentuale quando si fa riferimento a strategie su azioni o etf.

Perché il drawdown è così importante?

Il drawdown massimo di una strategia o di un portafoglio è fondamentale per valutarne le performance. A differenza del Net profit, che ci dice quanto si è guadagnato o perso in un dato periodo di tempo, il drawdown ci svela con quanta efficienza è stato ottenuto tale risultato.

Immagina due strategie:

-

una che in un anno ha guadagnato 50.000€ con un massimo drawdown di 10.000€ (20%)

-

una che in un anno ha realizzato lo stesso profitto ma con un massimo drawdown di 5.000€ (10%)

Quale pensi che sia la più efficiente? Senza dubbio la seconda, dato che le perdite massime subite nell’arco di tempo considerato sono la metà.

Questo genere di considerazioni, che qui abbiamo semplificato per agevolare la comprensione del concetto di fondo, sono di vitale importanza per capire se abbiamo scelto di operare con un profilo di rischio adeguato.

In un certo senso, puoi pensare al drawdown di una strategia come ad un termometro che ci consente di misurarne lo “stato di salute”: più i valori di drawdown sono elevati e maggiori sono i rischi per la salute della nostra strategia.

Fortunatamente, interpretando correttamente i valori del drawdown e adottando alcune misure per limitarne l’entità, possiamo migliorare lo stato di salute della nostra strategia e con esso le sue performance.

Come interpretare i dati del drawdown per capire se una strategia è efficiente

La corretta interpretazione dei dati relativi al drawdown costituisce una tappa fondamentale nella valutazione delle performance di una strategia. Questo vale sia per le performance reali prodotte dalle nostre strategie e portafogli che per i risultati ottenuti nei backtest.

Performance reali

Per quanto riguarda le performance reali, non c’è moltissimo da dire. All’interno dei report messi a disposizione dal broker, solitamente troviamo calcolate anche delle percentuali relative al drawdown.

Tali percentuali fanno riferimento all’escursione massima negativa del nostro conto trading nel periodo di riferimento del report e ci aiutano a valutare se il profilo di rischio che abbiamo adottato è più o meno efficace.

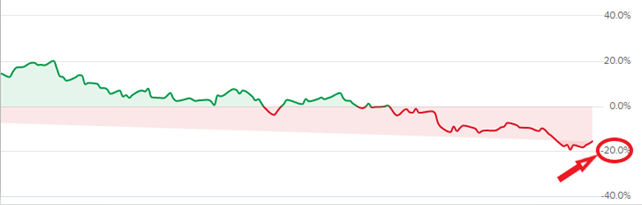

Se la percentuale di drawdown del tuo portafoglio è molto contenuta, indicativamente sotto il 10%, significa che nel complesso le tue strategie stanno subendo perdite contenute. Pertanto stai gestendo il rischio correttamente.

Al contrario percentuali molto elevate, indicativamente sopra il 30%, rivelano perdite sostanziose che indicano una cattiva gestione del rischio, probabilmente dovuta ad una sovraesposizione (troppo capitale investito in ciascuna operazione) oppure ad una mancanza di diversificazione (troppe strategie su mercati correlati che si muovono nella stessa direzione possono produrre perdite ingenti nello stesso momento).

Backtest e ottimizzazione

Il backtest non è altro che una simulazione di tutti i trade che una strategia avrebbe eseguito in passato. I risultati di questo tipo di simulazione comprendono diversi dati utili per valutare l’efficacia di una strategia e come già accennato, i più importanti sono Net profit, Average trade e Drawdown.

In questo contesto, il drawdown ci aiuta a farci un’idea di come performerà in futuro la strategia:

-

1. Il drawdown massimo assoluto toccato ci offre indicazioni sul peggior scenario possibile al quale potremmo andare incontro. Esistono infatti delle formule che calcolano il Worst Case Scenario partendo proprio dal drawdown massimo.

-

2. Esaminando l’evolvere del drawdown (espresso in termini monetari) in diversi periodi, possiamo identificare le fasi di mercato in cui la strategia avrebbe performato meglio o peggio (rialzista, ribassista, laterale, volatile, ecc.)

In questo caso non esistono soglie di riferimento oggettive per capire se il drawdown di una strategia o portafoglio è troppo elevato.

Esistono tuttavia alcuni parametri che possiamo considerare.

Il primo è il Net profit. Il drawdown va infatti sempre valutato in rapporto ai profitti realizzati da una strategia o portafoglio.

Il secondo parametro è invece rappresentato dalle caratteristiche del mercato su cui stai operando. Non tutti i mercati presentano le stesse caratteristiche in termini di liquidità, capitalizzazione e volatilità.

Su mercati molto pesanti, come per esempio il DAX, è logico aspettarsi drawdown maggiori, data la maggior escursione del conto dovuta ai movimenti dell’asset. Al contrario, su mercati più piccoli e leggeri, come ad esempio il Lean Hogs, i valori di drawdown (in termini assoluti) accettabili dovrebbero essere inferiori.

Come limitare il drawdown di una strategia

Se durante l’analisi del drawdown di una strategia ti ritrovi a fare i conti con valori troppo alti, non disperare. Un drawdown elevato non significa necessariamente che la strategia in questione sia da buttare.

Come spiegato in precedenza, il drawdown è strettamente legato alla gestione rischio. Questo significa che se vuoi limitare tale metrica dovrai lavorare su alcuni aspetti che influiscono direttamente sul profilo di rischio adottato.

A questo proposito puoi concentrarti su due elementi fondamentali:

-

1. Gestione del capitale (Money Management)

La size delle posizioni, ovvero la porzione di capitale che decidi di investire in ogni trade, ha un forte impatto sul drawdown. Per ridurre questa metrica ti consigliamo di fare attenzione a non sovraesporti, ad esempio investendo troppo denaro nei singoli trade, e di evitare modelli di position sizing eccessivamente rischiosi. -

2. Gestione della posizione (uscite)

Ogni strategia dovrebbe contenere delle istruzioni per la chiusura delle posizioni. Solitamente quando si parla di uscite il pensiero vola allo stoploss, un ordine di stop che chiude le posizioni quando raggiungono un limite di perdita prestabilito. Ti consigliamo quindi di verificare che la strategia contenga uno stoploss e che il suo valore sia commisurato al mercato su cui operi.

Se non vuoi utilizzare lo stoploss, ti ricordiamo che esistono altre tipologie di uscite: temporali, stop and reverse, trailing stop, breakeven stop, ecc.

Un altro approccio per limitare l’entità del drawdown consiste nel filtrare le operazioni effettuate da una strategia. Come per esempio l’utilizzo di pattern di prezzo, molto importanti all’interno del Metodo UngerTM, perché identificano le migliori giornate per comprare o vendere un determinato asset.

Come accennato in precedenza, l’analisi dei valori del drawdown ci aiuta a individuare le condizioni in cui una strategia avrebbe registrato le perdite maggiori.

Sulla base di queste considerazioni possiamo provare a limitare il drawdown impedendo alla strategia di aprire posizioni nelle condizioni in cui si sono registrati i drawdown peggiori.

Ecco due approcci di filtraggio utili per limitare il drawdown:

-

Filtrare l’operatività Long/Short

Nella tua piattaforma di trading puoi confrontare l’equity line prodotta dai soli trade long (acquisto) e short (vendita). Se noti che soltanto una di queste due curve presenta drawdown molto elevati, puoi provare ad impedire alla strategia di aprire posizioni di quel tipo.

-

Filtrare l’operatività in base a parametri temporali

Se analizzando i risultati del drawdown della tua strategia noti dei pattern ricorrenti legati all’ora del giorno, al giorno della settimana o al periodo del mese o dell’anno, puoi provare a limitare i trade usando delle finestre temporali oppure convertendo la strategia in una strategia “bias” che determina quando operare sulla base dei comportamenti statistici del mercato.

Istruzioni per l’uso: a cosa fare attenzione quando filtri i drawdown

Applicando dei filtri sull’operatività puoi migliorare le performance dei tuoi sistemi. A questo punto, la tentazione potrebbe essere quella di aggiungere filtri sempre più restrittivi fino ad eliminare quasi del tutto il drawdown dai tuoi backtest.

Purtroppo operazioni di questo tipo rientrano nel territorio del tanto temuto overfitting, ovvero la sovraottimizzazione delle strategie.

Quando inserisci dei filtri, crei delle condizioni basate sulle performance della strategia sui dati storici del mercato. Queste condizioni dipendono da quanto è accaduto in passato, quindi più sono restrittive e più rischiano di non essere applicabili al futuro, dato che difficilmente il mercato si comporterà di nuovo nello stesso identico modo.

Un altro aspetto legato all’uso eccessivo dei filtri riguarda l’utilizzo su strategie che sono già state ottimizzate.

Se hai appena ottimizzato una strategia selezionando i parametri che producono le performance migliori, non avrebbe senso andare ad aggiungere ulteriori filtri per modificarne le performance.

Conclusione

In questo articolo, che ci auguriamo tu abbia trovato utile ed interessante in ogni sua parte, speriamo di averti fornito un quadro completo di come interpretare e gestire il drawdown delle tue strategie e del tuo portafoglio.

Come vedi, il drawdown è una metrica di fondamentale importanza. Le informazioni che ci offre, infatti, possono aiutarci a migliorare le performance delle nostre strategie, a gestire meglio il rischio e a costruire strategie più stabili e robuste.