Che cos’è il time frame nel trading?

Il time frame è un’espressione inglese che significa letteralmente “arco temporale”. Nell’ambito del trading fa riferimento al lasso di tempo in cui si analizza l’andamento di uno specifico asset.

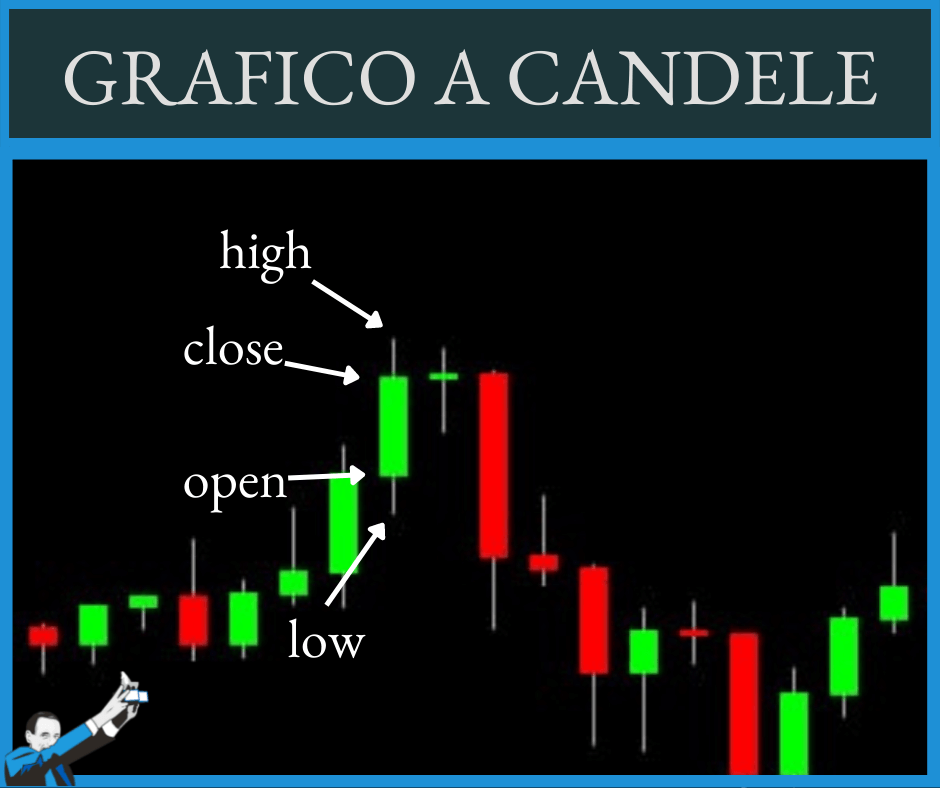

In base al time frame individuato verranno create delle barre (anche dette candele) che servono per avere un’istantanea di quello che è successo al prezzo nell’arco del periodo analizzato.

Le candele permettono di visualizzare le seguenti informazioni: prezzo di apertura (open), prezzo di chiusura (close), prezzo di massimo (high), prezzo di minimo (low).

La cosa importante da ricordare è che queste informazioni dipendono proprio dal time frame della candela. Per esempio, se usi una candela giornaliera vedrai i quattro prezzi della sessione giornaliera. Con una candela a 5 minuti vedrai i dati a 5 minuti.

Il time frame è quindi una variabile fondamentale all’interno di una strategia di trading, dato che in base ai parametri selezionati i risultati e l’efficacia di una strategia possono variare molto.

Infatti i grafici di un time frame molto ristretto raccontano una storia diversa rispetto a grafici riprodotti da time frame più ampi.

Per usare un’analogia, puoi pensare al time frame come ad una sorta di zoom fotografico. La foto è sempre quella, ma puoi scegliere di guardarla nella sua interezza e perderti qualche dettaglio più nascosto, oppure puoi zoomare per osservarne i particolari ma perdendo un po’ di vista il quadro generale.

Similmente, time frame di lungo periodo danno una visione completa della situazione e aiutano a individuare i trend generali, mentre time frame più brevi mostrano una realtà più immediata e dettagliata di quello che accade sul mercato.

Considerando che ci sono molti tipi di time frame, con intervalli di tempo che possono variare da un minuto fino a un mese, è normale trovarsi spiazzati se si è alle prime armi.

Ma non ti preoccupare: di seguito trovi tutte le informazioni necessarie per capire quale time frame scegliere in base alla strategia che utilizzi.

Come scegliere il time frame

Prima di entrare nel dettaglio, tieni conto che in questo articolo prendiamo in considerazione i time frame migliori per il trading sistematico, cioè il metodo di trading che utilizziamo per essere profittevoli sui mercati senza passare ore e ore davanti ad un monitor.

Questo significa che non trattiamo in modo approfondito alcuni time frame come il weekly, che è generalmente troppo lento per il nostro approccio.

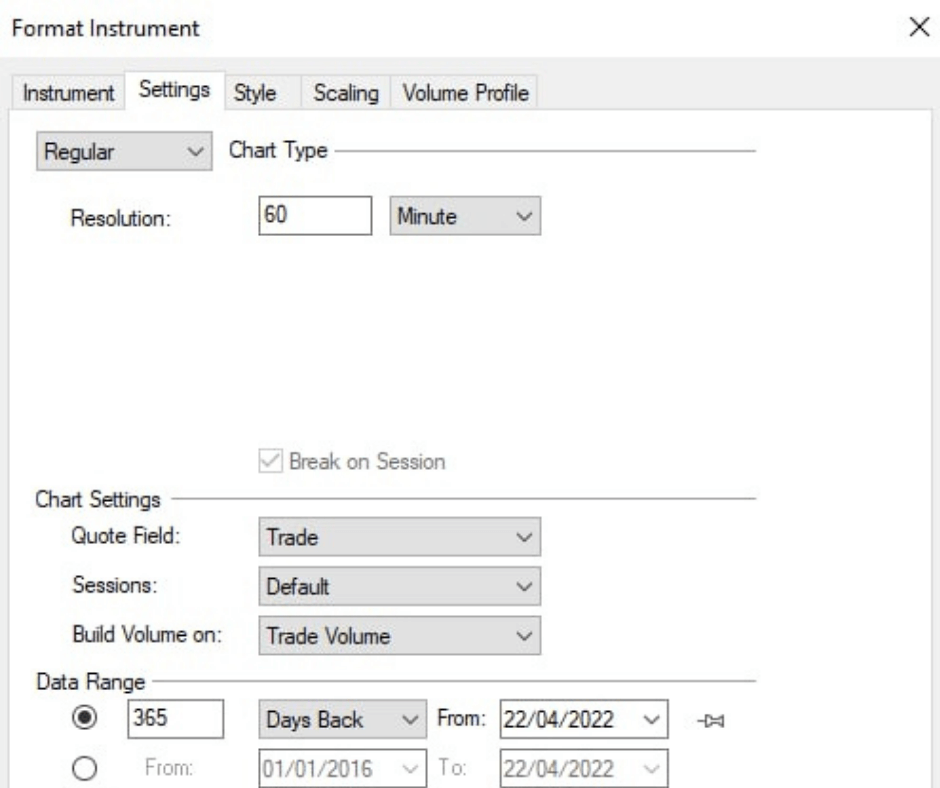

Ci concentriamo invece sui time frame intraday e daily, che mostrano l’andamento dei prezzi su archi temporali di 5-60 minuti e 24 ore rispettivamente. Nel video qui sotto ti spieghiamo nel dettaglio il perché di questa scelta.

Pro e contro del time frame intraday

L’intraday è un approccio che prevede posizioni di durata inferiore a quella della sessione giornaliera del mercato su cui si intende operare. In altre parole, qualsiasi posizione aperta viene chiusa entro il momento di fine della sessione. Dal punto di vista del time frame, con il termine intraday si fa riferimento a intervalli di tempo che generalmente vanno da un minuto a un’ora.

Pro

Utilizzando un time frame intraday, nello specifico tra i 5 e i 60 minuti, abbiamo la possibilità di monitorare delle condizioni che non si possono controllare lavorando su time frame più di lungo periodo. Ne sono un esempio i bias intraday, ovvero la tendenza dei prezzi a muoversi sempre nello stesso modo all’interno di determinate finestre temporali.

Utilizzare time frame intraday ci dà inoltre la possibilità di avere backtest più precisi rispetto a quelli eseguiti con time frame più lunghi, come il daily. Come vedremo in seguito, il time frame daily può causare delle imprecisioni nella lettura della strategia della strategia che in genere sono legate al fatto che la piattaforma non sa come si sono mossi i prezzi all’interno della singola barra daily.

Questo time frame è ovviamente indicato per l’operatività intraday, ossia con posizioni che vengono chiuse a fine sessione. Questa modalità di trading può essere preferibile in varie circostanze che dipendono dalle caratteristiche specifiche del mercato che si sta approcciando.

Contro

Per quanto riguarda le fasi iniziali di studio e codifica dei trading system, può rivelarsi utile ricorrere ad un time frame più ampio: il daily. In questo caso le barre del grafico hanno la durata di un giorno (1440 minuti) e consentono di valutare meglio le caratteristiche di fondo dei mercati.

Tieni inoltre presente che i time frame molto brevi (tra 1-5 minuti) sono spesso influenzati dal “rumore di fondo” del mercato, cioè dalle fluttuazioni casuali dei prezzi che fanno intuire un trend diverso rispetto a quello che effettivamente si sta sviluppando.

Questo significa che trovare delle pure inefficienze lavorando per esempio su dati a barre da 1 minuto, 2 minuti o 5 minuti potrebbe essere più complicato.

Pro e contro del time frame daily

Le barre daily hanno la durata di 1440 minuti e sono indicate nelle strategie che vanno overnight, ossia in tutti quei sistemi in cui la durata delle posizioni supera quella della sessione giornaliera.

Pro

È un time frame più “pulito” e meno influenzato dalle oscillazioni casuali dei prezzi, il che permette di individuare più facilmente i punti sensibili del mercato evitando il rumore.

Usare un time frame daily in fase di backtest rende anche più veloci i calcoli perché la quantità di dati da analizzare è di molto inferiore rispetto, ad esempio, ad un time frame da 1 o 5 minuti.

Ciò lo rende particolarmente utile quando vogliamo testare un’idea su uno storico molto ampio per verificarne la potenziale efficacia o per individuare le caratteristiche generali di un mercato.

Contro

Il time frame daily può causare delle imprecisioni nella lettura della strategia che in genere sono legate al fatto che la piattaforma non sa come si sono mossi i prezzi all’interno della singola barra daily.

Per sopperire a questo difetto è possibile utilizzare uno strumento messo a disposizione da MultiCharts chiamato Bar Magnifier. Questo consente alla piattaforma di verificare come si sono mossi i prezzi all’interno della singola barra, qualora si disponga anche dei dati intraday.

Un altro limite è dovuto al fatto che non è possibile valutare al meglio ingressi e uscite multiple che avvengono all’interno della stessa barra. Questo può accadere quando l’ampiezza della barra giornaliera espressa come valore monetario supera di gran lunga il nostro stop loss o take profit. In questa situazione la strategia non capirebbe se sia stato effettivamente eseguito prima lo stop loss o prima il take profit inficiando così la bontà del backtest.

Conclusione

Come vedi non c’è un time frame perfetto per ogni evenienza. La scelta del time frame migliore dipende dal tipo di strategia adottata.

In linea generale, nelle fasi di studio preliminari, in cui non si sono ancora individuate le caratteristiche di un mercato, può essere utile usare un time frame daily per farsi un’idea del comportamento del mercato o per testare velocemente una logica di trading.

Dopodiché, una volta individuato qualcosa di interessante, per rifinire la strategia occorre lavorare di fino passando a time frame inferiori, come ad esempio 15 o 30 minuti. Ciò consente di accertarsi della veridicità del backtest e al tempo stesso di verificare tutte quei dettagli che nel daily non è possibile monitorare.

Se vuoi avere maggiori dettagli sulle caratteristiche dei vari time frame e soprattutto se vuoi vedere un’applicazione su un caso pratico, guarda il video che abbiamo inserito all’interno di questo articolo.